核心观点

政策:行业规范化管理体系逐步完善,涵盖资金监管、信用信息管理以及从业人员实名管理等。保障性租赁住房配套政策落地,存量购买、城中村改造及“平急两用”公共基础设施建设成为保障性租赁住房拓展新渠道。各地通过优化公积金提取租金的方式,加大对于租赁消费的支持。

行业:各地因城施策、创新多元化方式加快推进保障性租赁房源管理和供应。住房租赁市场的主体活跃度较高,陆续有新品牌、新产品线、新项目推出,企业合作增多。租赁企业多个融资渠道发力,产业基金数量和规模、银行贷款规模均保持增加,项目上更多聚焦保障性租赁住房。

市场:住房租金先升后降,总体低于上年同期水平。一线城市租金微涨为主,二、三线城市租金下跌居多。房源出租速度同比减缓。

展望:租金总体稳中有降,成交规模上升。随着人口流动加大,不同城市租房市场繁荣与低迷并存。

一、2023年住房租金变动情况

(一)住房租金先升后降,总体低于上年水平

总体来看,2023年住房租金虽然经历了季节性上涨,但租金水平低于上年同期水平。住房大数据监测系统显示,2023年核心40城住房租金指数平均为100.01(2018年1月为100),而2022年平均租金指数为101.25,相比下降了1.22%。

分时间段来看,住房租金总体呈现先升后降的趋势。受到校毕业生租房需求增加的影响,住房租金水平波动上涨,从2022年末的98.61涨至2023年7月的101.45。随着需求的释放,住房租金随后进入下降趋势,核心40城租金指数降至2023年末的97.44。2023年末的租金水平与2022年末相比,下降了1.19%。租金水平虽有所下降,但总体稳定,未出现大起大落。

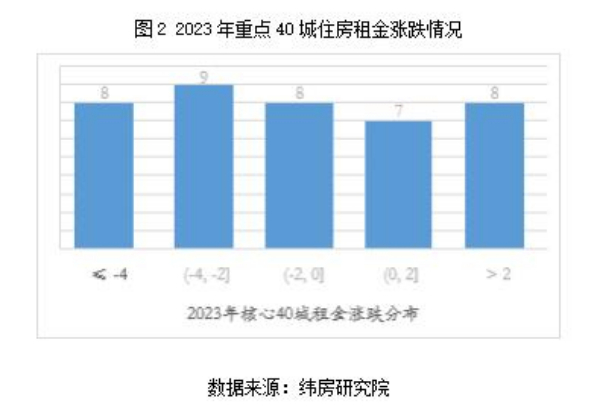

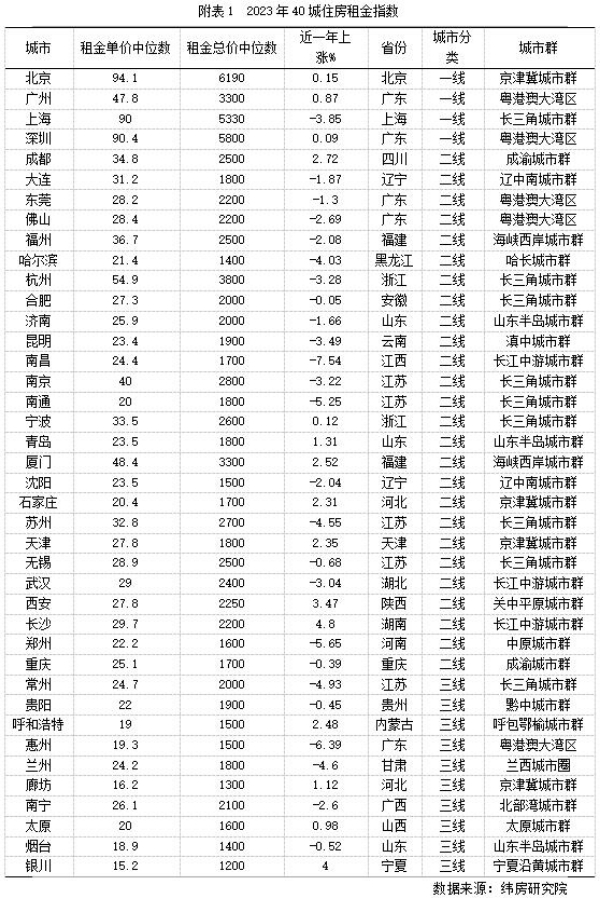

从涨跌结构看,纬房研究院数据显示,2023年重点40城中有15个城市住房租金同比上涨,其余25个城市住房租金同比下降。住房租金上涨的城市中,7个城市涨幅在2%以内,8个城市涨幅超过2%;住房租金下跌的城市中,8个城市跌幅在2%以内,9个城市跌幅在2%-4%;8个城市跌幅超过4%。

(二)一线城市微涨为主,二、三线城市下跌居多

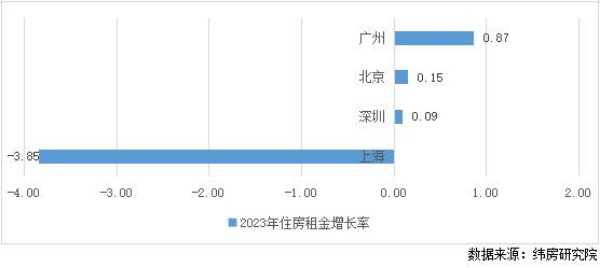

多数一线城市住房租金微涨,个别租金下跌。一线城市中,广州、北京和深圳2023年住房租金分别上涨0.87%、0.15%和0.09%。上海住房租金下跌3.85%。

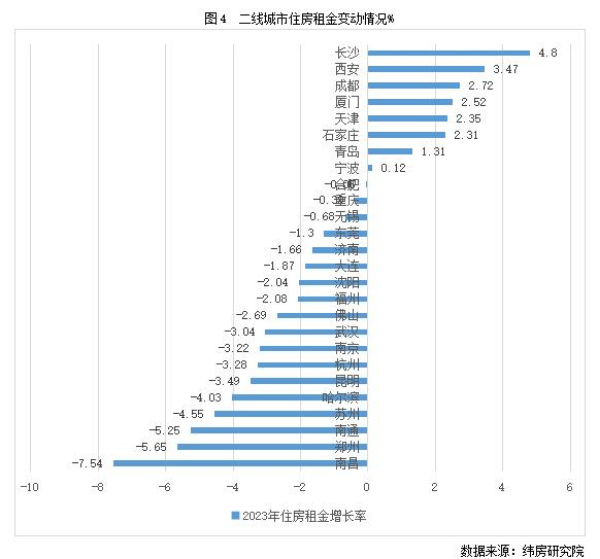

部分二线城市住房租金上涨,多数住房租金下降。住房大数据监测的26个二线城市中,仅有8个城市2023年住房租金上涨,其余18个城市的住房租金下跌。其中,长沙住房租金涨幅最高,达到4.8%,其次是西安,涨幅为3.47%。南昌、郑州和南通降幅最高均在5%以上,其余城市跌幅在5%以内。

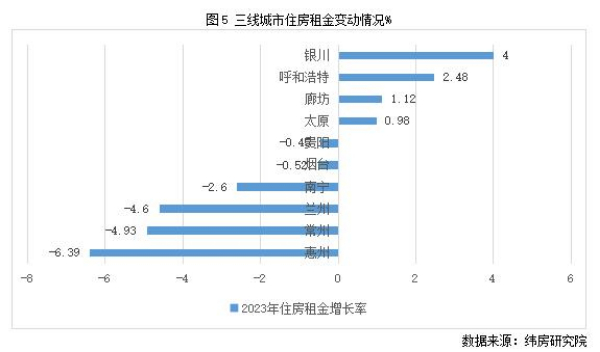

三线城市住房租金涨跌接近参半。住房大数据监测的重点40城中包括10个三线城市,其中4个城市2023年住房租金小幅上涨,6个城市下降。其中,银川和呼和浩特涨幅最高,分别为4%和2.48%;惠州、常州和兰州住房租金跌幅较高,分别为6.39%、4.93%和4.6%。

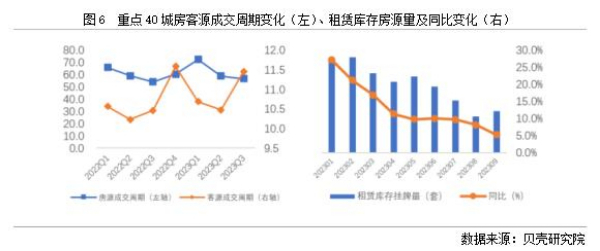

(三)租赁房源出租速度同比减缓

依据贝壳研究院数据监测,全国重点40城2023年三季度房客源成交周期分别为56.7、11.5天,房源成交周期环比减少2.1天,同比增加2.7天;客源成交周期环比延长1天,同比延长1天。随着个人租赁房源供应的增加,叠加保障性租赁住房、市场化集中式租赁房源的增加,个人业主出租房源出租速度减缓。从库存房源来看,2023年1-9月租赁库存房源量均呈现同比增加的趋势,与此同时,租客租房面临的选择项增多,租客对于租赁房源可选类型和房源量均有增加。

二、2023年住房租赁市场政策动态

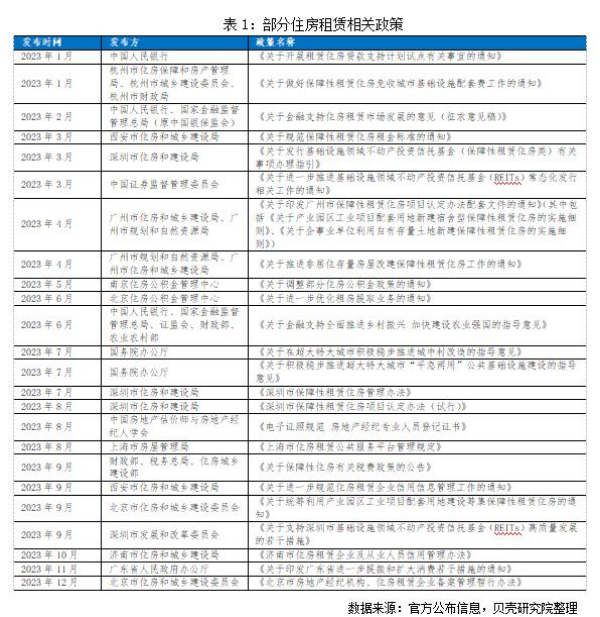

从2023年政策来看,住房租赁市场发展的支持和监管政策文件加快出台。从行业规范化管理来看,各地在资金监管、信用信息管理以及从业人员实名管理等方面完善基础监管设施。从供需两端来看,一方面保障性租赁住房配套政策落地,存量购买、城中村改造及“平急两用”公共基础设施建设成为保障性租赁住房拓展新渠道,另一方面各地通过优化公积金提取租金的方式,加大对于租赁消费的支持。

行业规范化管理体系逐步完善,涵盖资金监管、信用信息管理以及从业人员实名管理等。2020年以来,行业监管和规范管理文件陆续出台,2022年出台的北京、上海租赁立法文件为行业监管的里程碑。今年各地陆续补齐对于租赁领域的规范管理文件,并推进规范化管理的落地,如广州租赁资金监管系统上线,西安督促企业申报基础信用信息,上海明确租赁企业及经纪机构为从业人员办理从业信息卡,北京进一步规范本市房地产经纪机构、住房租赁企业备案管理工作等。租赁资金监管,将切实保障租客的租住权益,为租客的租金、押金等提供了安全保障;对于从业人员的实名制管理、企业信用信息管理等,也将为行业规范化管理奠定基础。

保障性租赁住房配套政策落地,存量购买、城中村改造及“平急两用”公共基础设施建设成为保障性租赁住房拓展新渠道。在基础配套政策方面,多地出台针对保障性租赁住房项目认定、租赁管理、租金管理、民用水电气、免收城市基础设施配套费等相关配套政策;在房源筹集上,中国人民银行设立额度为1000亿元的住房租赁贷款支持计划已经陆续落地济南、郑州、福州、天津等城市。在推进保障性住房建设、“平急两用”公共基础设施建设、城中村改造“三大工程”的背景下,城中村改造、“平急两用”基础设施成为筹集保障性租赁住房的重要渠道,广州、深圳加快推进城中村改造为保障性租赁住房,北京、温州等地探索将“平急两用”设施用作保障性租赁住房,如健康驿站、方舱用作保障性租赁住房。同时,北京、广州、厦门等地出台政策,加快推进非改租转化、产业园区配套建设保障性租赁住房。在融资及税收支持上,上交所则出台了发行保障性租赁住房REITs的指引性文件,将加快推动保障性租赁住房REITs的常态化发行;财政部等部门出台文件明确对保障性租赁住房免征城镇土地使用税、印花税,从而减轻项目的投入成本。

各地通过优化公积金提取租金的方式,加大对于租赁消费的支持。公积金支持租房主要是通过提高公积金提取额度、增加频次、授权直接支付房租、优化租购关联等方式支持租房,同时针对多子女家庭提取额度适度提高。2022年5月份住建部、财政部、人民银行颁布了《关于实施住房公积金阶段性支持政策的通知》,明确:“合理提高住房公积金提取额度,实现更多业务务网上办、掌上办、指尖办。”北京、广州、成都、重庆等陆续发布租房提取公积金支持政策,从需求端进一步支持新市民、青年人的租赁消费。其中,青岛优化调整住房公积金租赁提取政策,除了提高提取额度外,还强化“租购衔接”政策,明确“申贷时点一年内的租赁提取金额均可纳入贷款额度计算”;济南住房公积金中心与贝壳济南签署战略合作,济南正式开启“公积金直付房租”模式,缴存人可以直接申请使用公积金余额支付租金。

三、2023年住房租赁行业发展动态

住房租赁行业发展呈现三类特征:一是各地因城施策、创新多元化方式加快推进保障性租赁房源管理和供应。二是住房租赁市场主体活跃度较高,陆续有新品牌、新产品线、新项目推出,企业合作增多。三是租赁企业多个融资渠道发力,产业基金数量和规模、银行贷款规模均保持增加,项目上更多聚焦保障性租赁住房。

各地因城施策、创新多元化方式加快推进保障性租赁房源的管理和供应。根据住建部2023年9月份公布的数据,2023年全国筹集建设保障性租赁住房204万套(间)的任务目前已完成72%,各地近两年来共已建设筹集保障性租赁住房508万套(间),完成投资超过5200亿元,可解决近1500万新市民、青年人的住房困难。从地方举措来看,上海市创新试点人房共管随申码(物码)应用,还打造了人才安居平台、保障性租赁住房综合服务系统、“租管家”扫码入住公共服务管理平台、保障性租赁住房(人才安居)服务专窗,进一步推进租赁房源规范化管理,形成住房租赁的闭环管理。北京市除集体土地之外,在2023年的新增供应中增加了工业用地和物流用地等类型,利用产业园区配套用地建设保障性租赁住房,同时加大了存量房源转化供应的比例。深圳推动“工业上楼”配套建设保障性住房工作,未来每年至少可建设约100万平方米的宿舍型保障性租赁住房;成都已经在10余个TOD综合开发项目中,筹集保障性租赁住房超过2万套;武汉推出首批“先租后售”保障性租赁住房项目。此外,多地加大对“平急两用”保障性租赁住房的建设,确保双重功能的实现。

住房租赁市场主体活跃度较高,陆续有新品牌、新产品线、新项目推出,企业合作增多。租赁企业开业的市场化项目数量增加,多企业积极拓展进入新城市。依托租赁企业对于客户需求的深入洞察,企业品牌升级动作频出,形成专门的长租公寓品牌、升级产品线、发布产品设计标准等。机构品牌间合作增多,实现强强联合、优势互补的目的,包括开发企业与租赁运营企业合作,租赁运营企业与酒店交易服务平台企业合作等。在各地加快推动保障性租赁房源供应的背景下,社会资本对于保障性租赁住房项目的参与度显著提升。租赁企业融资方面也保持较高的活跃度,保障性租赁住房运营企业积极筹备REITs发行。上市公司陆续发布了2023年上半年报、三季报,多家企业在2023年实现了房源数量的增长。

住房租赁融资领域银行、产业基金、REITs等多渠道齐发力。从银行方面看,2023年1月人民银行设立额度为1000亿元的住房租赁贷款支持计划,该计划已经在济南、天津等地落地。与此同时,多家银行机构与住房租赁企业签约战略合作协议,或直接为租赁项目提供银行贷款,覆盖各类企业的市场化项目及保障性租赁住房项目。据国家金融监督管理总局数据,2023年上半年末,住房租赁贷款余额约7800亿元,同比增长90%。从产业基金方面看,住房租赁产业基金积极拓展项目,如建信住房租赁基金已与天津市政府、北京保障房中心或下属主体、上海国企等共同出资设立子基金,并积极推动开展企业间的产业基金合作。从REITs方面,租赁企业积极开展REITs专业服务团队的招标工作,2023年全市场第五单保障性租赁REITs成立。从财政支持方面,厦门、成都积极争取国家财政支持资金,如7月厦门有5个保障性租赁住房项目获国家奖补约2.4亿,成都为保障性租赁住房及配套基础设施建设项目争取到位9.2亿元。其他融资方式上,全国首单保障性住房租赁担保债务融资工具(CB)成功发行,住房租赁项目ABS和ABN、类REITs均有正常推进。此外住房租赁相关出售/收购资产动作频次增加。

四、2024年住房租赁市场走势预判

租金总体稳中有降,成交规模上升。随着保障性租赁住房、集体土地租赁住房等的持续入市,租赁住房供给增加,租金总体稳中有降。另一方面,随着购房观念转变及房价预期变化,重买轻租现象发生改变。放弃购房、接受长短期租房者增加,租房市场成交规模上升。

不同城市租房市场繁荣与低迷并存。随着城市间人口流动的加剧,人口流出城市租房市场低迷、租金下降。长沙、西安、成都等受到青年人喜爱、人口流入城市租房市场热度不减,租金温和上升。

五、对策建议

一是阶段性减少新建租赁住房,改为以挖掘存量的方式筹集。考虑到当前住房市场已经存在一定规模的滞销、库存房源,为平衡供求,可阶段性减少开工建设租赁住房。需要的租赁房源可以通过收购、租赁存量住房及交通配套条件相对较好的库存商品住房等方式筹集。

二是轻重并举,加大对规模化轻资产模式租赁企业的政策支持。由于轻资产住房租赁企业在发展过程中曾经出现过较多的问题,当前对住房租赁企业的支持主要集中于重资产企业,对轻资产运营企业缺乏支持甚至还有一定限制。考虑到当前重资产经营企业市场风险较大,且房源的阶段性过剩现象比较突出,应从市场现实从发,加大对规模化轻资产租赁企业的支持,实现轻重并举。从而进一步提升租房效率、改善租赁体验。

三是将保障性租赁住房优惠政策延及市场化租赁企业,缓解住房租赁企业经营困难。当前发展住房租赁市场的优惠政策主要集中于保障性租赁住房,针对市场租赁住房缺乏有效的支持政策。相对而言,市场租赁住房是住房租赁市场的绝对主体,租金水平也和保障性租赁住房差距较小。因而,有必要加大对市场化租赁企业的政策支持,使政策优惠能惠及更多的租房家庭。2023年,不少城市租金出现下降,住房租赁企业也面临较大经营困难。有必要加大支持力度,缓解企业经营压力。

本报告数据与观点仅供研究参考,市场评价以统计部门为准。

策划/主编:

邹琳华 中国社科院财经战略研究院住房大数据项目组组长,纬房研究院首席研究员

吴 晔 新华网产经中心副总编辑

黄 卉 贝壳研究院研究专家

颜 燕 首都经济贸易大学城市经济与公共管理学院副教授,中国城市经济学会房地产专业委员会副秘书长

主要撰写人:

邹琳华 中国社科院财经战略研究院

颜 燕 首都经济贸易大学城市经济与公共管理学院

黄 卉 贝壳研究院

赵 丹 贝壳研究院

张英杰 中国宏观经济研究院投资研究所

数据支持:

纬房研究院

贝壳研究院

中国社科院财经战略研究院住房大数据项目组

免责声明:本文所载信息不代表所在机构意见,亦不保证相关信息的准确性和完整性。文中所述内容和意见仅供参考,不构成市场交易和投资建议。本文版权为联合课题组所有,对本文保留一切权利。

客厅装修风格...

客厅装修风格... 美式装修风格 ...

美式装修风格 ... 少女系房间装...

少女系房间装... 7套卧室装修案...

7套卧室装修案... 80后的唯美浪...

80后的唯美浪... 两款小户型装...

两款小户型装...