上市公司中报季又至。

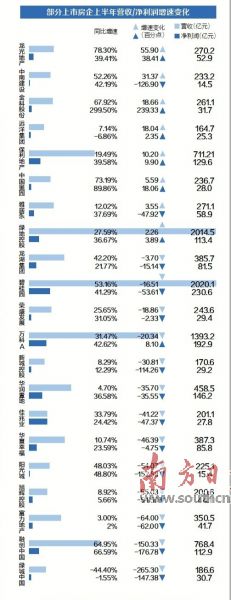

进入8月以来,A股和港股上市房企陆续发布了2019年中期业绩。南方日报记者梳理了21家规模房企的业绩数据后发现,今年上半年,不少房企虽然各项数据仍处于涨势,但同比增速明显不如去年同期。

有观点认为,通常情况下,公司规模达到5000亿元后,增速会自然放缓,纳入统计的碧桂园和万科均有这种趋势,而增速下滑也提醒房企,到了要企稳、高质量发展的时候了。

营收增速下滑

纳入统计的21家房企中,营收同比增幅最高的龙光地产实现营收270.2亿元,同比增长78.30%。而紧随龙光地产之后的中国奥园实现营收236.7亿元,同比增长73.19%。

尽管增幅较高,但限于两家房企的基数水平,它们在规模房企中的业绩并不算出众。在纳入统计的房企中,上半年营收超过千亿规模的就有碧桂园、绿地和万科,其中碧桂园为最高,营收为2020.1亿元,同比增长53.16%。

事实上,纳入统计的房企上半年营收增速下降的企业有14家,下降幅度最高的为绿城中国,相比去年同期实现的335.3亿元中期营收额以及220.90%的同比增速,今年则由涨转跌,上半年营收186.6亿元,同比下降了44.40%。

与绿城中国相似,增速下降幅度较大的企业中,多数是去年同期营收都有较大增幅的房企。例如,融创去年年中营收465.8亿元,同比增长215.28%,今年上半年营收768.4亿元,同比增长64.95%,增速降幅超过150个百分点。

销售增幅趋缓

与营收水平相似,上半年房企销售额的增速也同样呈放缓趋势。

在纳入统计的21家房企中,有18家业绩同比增幅不如去年,仅佳兆业、雅居乐、龙湖集团3家企业增速攀升。销售规模保持行业前列的碧桂园、万科、保利、融创等龙头房企,均在增速放缓之列。

其中,万科宣布实现合约销售金额3340亿元,由于碧桂园公布的数据为权益金额,未公布合约销售金额具体数值,因此万科也成为纳入统计的房企中,合约销售额最高的企业,同比增长9.6%,但增速与去年相比,仍然下滑0.3个百分点。

碧桂园中期业绩显示,上半年权益销售额2819.5亿元,由于去年同期该企业公布的仍是合约销售额,因此参考克而瑞研究中心历史数据,碧桂园权益销售额同比上涨0.2%,增速亦出现下滑。

但碧桂园上半年还实现了房地产销售现金回款约2771.1亿元,这是自2017年起,第三次连续在年中实现正净经营性现金流。在冲刺销量目标的当下,回款率也成为房企追逐的重点目标,例如,旭辉总裁林峰就曾在中期业绩会上表示,下半年的发展策略是以销定产、降低库存,提高去化、加快回款。而今年上半年,旭辉回款率达到95%。

整体来看,21家房企中销售额均未出现猛涨现象,增幅较高的佳兆业和金科,分别只有37.0%和36.0%的增长。销售同比下降的企业反而有两家,华夏幸福同比下降19.8%,绿城中国同比下降1.5%。

盈利水平分化

在21家上市房企中,净利润超过百亿的有6家,从高到低分别是碧桂园230.6亿元、万科192.9亿元、华润置地146.2亿元、保利129.6亿元、绿地113.4亿元和融创112.9亿元。上述房企的净利润增幅都在35%以上,最高为融创,增幅达到66.59%。

有意思的是,融创在2018年公司净利润同比增长250.96%,如今,反而成为21家房企中净利润增幅下降最快的房企,增速同比下降了176.78个百分点。在21家房企中,净利润增速下降的共有14家,降幅较高的企业,反而去年同期都曾拥有较高的增长幅度。

尽管增速下滑,但多数房企的净利润仍在增长,仅远洋和绿城的净利润出现同比下滑。其中,绿城中国去年同期净利润31.2亿元,同比增长145.83%,今年为30.7亿元,同比下降1.55%。而远洋集团则连续两年下滑,其中去年上半年净利润27.2亿元,同比下滑9.21%,今年上半年净利润25.3亿元,同比下滑6.86%,降幅有所收窄。

但与此同时,房企中仍有净利润大幅增长的企业,例如金科上半年净利润31.7亿元,同比大增299.5%,奥园上半年净利润28.0亿元,同比增长89.86%。金科中报也显示,除净利润大增外,归属上市公司股东的净利润同样达到25.8亿元,增幅288.50%。据其中报,金科的净利润大增是由于营收增长的基础上,成本增幅不高所致,其中财务费用还出现了下降。

部分企业短期资金吃紧

在负债率方面,21家房企在2018年末和2019年中的资产负债率都维持在72%-92%的区间内,变动幅度并不大。

截至今年年中,有7家房企资产负债率超过85%,4家低于75%。其中资产负债率最高的是中南建设,为91.23%;最低的是华润置地,为73.87%。碧桂园、万科两家龙头房企的资产负债率分别为89.33%和85.26%。

从变动数值来看,有8家房企资产负债率有所降低,其中绿地、佳兆业和雅居乐的负债率均降低了1个百分点以上。资产负债率上升的房企中,龙湖集团、富力、新城控股3家企业资产负债率相比去年年末增长超过2个百分点,其中龙湖集团增长2.43个百分点,负债率为74.65%,在21家房企中仍处于较低水平。

而在短期偿债能力方面,记者梳理了20家房企上半年末持有现金和即将到期的债数额。截至年中,持有现金超过千亿元的房企有4家,其中碧桂园高达2228.36亿元,即期债务为787.60亿元,两者比值为2.83,另据中期业绩透露,碧桂园还有约3133亿元的银行授信额度尚未使用,营运资本充裕。

从比值来看,绝大多数房企的持有现金都可以覆盖到即期债务,其中比值较高的华润置地和龙湖集团,持有现金是即期债务的4倍多,但也有两家企业现金数额低于即期债务,分别是富力和荣盛。

转型与风波并存

进入2019年,部分房企已经从高增长轨道转入业绩增速放缓阶段,并在企业发展规划上开始追求高质量。在这一过程中,除了做好房地产开发主业外,已经有不少房企在多元化转型探索方面走向纵深。

以碧桂园为例,今年年初杨国强提出了做“高科技综合企业”的目标,把农业和机器人两大领域摆在了重要的位置。在机器人领域,碧桂园旗下博智林机器人公司研发中心已有超过1600人的研发团队,已递交申请专利将近500项。在先前召开的2019年中期业绩会上,碧桂园总裁莫斌表示,博智林总共研发了37款建筑机器人,其中9款进入到项目现场进行试运作。“如果37款建筑机器人全部出来,对整个建筑业、对社会都是很大的贡献”,莫斌说。

有的企业转换赛道,也有企业的领导却身陷囹圄。

如果没有王振华出事的插曲,新城控股中报业绩或许还可以用“表现尚可”来形容。毕竟这家企业上半年实现销售额1224.18亿元,其营收、净利润都在增长,资产负债率86.7%,净负债率76.62%,持有现金也远高于即期债务。今年上半年,新城控股还新增土地储备2459万平方米,累计土地储备达到1.34亿平方米。

但王振华涉案被捕,王晓松接任董事长后,新城控股开始转让旗下数十个项目的股权和相关债权,交易总额或达到150亿元。中报文件里,新城控股称,已售未结转的面积为2959.51万平方米(含合作项目),同时由于签约销售额增加,合同负债也达到1723.3亿元。这也让新城控股在接下来的时间里仍有发展空间。但王振华事件的影响仍在持续,未来新城控股能否保持此前的规模尚不得而知。

部分上市房企上半年持有现金和近期偿债比值(数据来源:上市公司报告 克而瑞研究中心 同花顺)

客厅装修风格...

客厅装修风格... 美式装修风格 ...

美式装修风格 ... 少女系房间装...

少女系房间装... 7套卧室装修案...

7套卧室装修案... 80后的唯美浪...

80后的唯美浪... 两款小户型装...

两款小户型装...